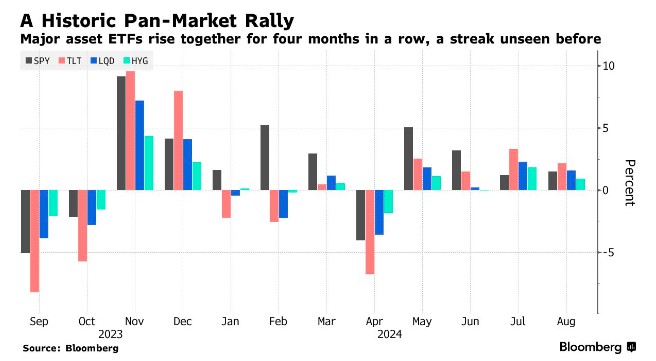

四大类资产ETF连续四个月同步上涨!美国市场这一幕已17年未遇……

①也许鲜有人在上月初能想到,在经历了由糟糕非农数据引发的“黑色星期五”和“黑色星期一”之后,美国市场依然能在8月全面复苏;②美国市场已经17年未曾遇到如下这一幕了:追踪政府债券、企业信贷和股票的ETF已经连续四个月同步上涨,这是自至少2007年以来最长的连涨期。

也许鲜有人在上月初能想到,在经历了由糟糕非农数据引发的“黑色星期五”和“黑色星期一”之后,美国市场依然能在8月全面复苏,这也令许多当地市场的跨资产投资者再度信心爆棚……

美国市场已经17年未曾遇到如下这一幕了:追踪政府债券、企业信贷和股票的ETF已经连续四个月同步上涨,这是自至少2007年以来最长的连涨期。

同时,Ned Davis Research汇编的过去七十年的历史统计数据显示,$标普500指数 (.SPX.US)$在过去12个月中上涨了25%。在美联储宽松周期的首次降息前,美股以往还从未有过如此大的涨幅!

显然,尽管对经济和通胀,以及央行官员们将如何应对的质疑声音仍挥之不去,但交易员们眼下并未因此“怯场”。在美联储开始采取行动之前,债券市场已经消化了一系列降息,违约风险指标正在下降,股市飙升则反映出对软着陆前景确信无疑的押注。

神奇逆袭

来回顾过去一个月各类市场的表现吧: $标普500指数 (.SPX.US)$ 在8月份累计上涨了2.3%,追踪长期国债的ETF基金上涨了1.8%,投资级债券上涨了1.5%。四大类资产ETF(SPY、TLT、LQD、HYG)当月均上涨至少1%,仅美国股市就增加了逾1万亿美元的市值。

SPY、TLT、LQD、HYG分别为 $SPDR 标普500指数ETF (SPY.US)$ , $20+年以上美国国债ETF-iShares (TLT.US)$ 、 $债券指数ETF-iShares iBoxx投资级公司债 (LQD.US)$ 、 $债券指数ETF-iShares iBoxx高收益公司债 (HYG.US)$ 的代码。

这些都是跨资产多头大显身手的表现,他们坚信美联储主席鲍威尔能在实现经济软着陆的情况下降息。当然,在美联储于9月18日召开议息会议之前,一切很大程度上仍将取决于经济数据的表现。

高盛资产管理公司多行业投资主管Lindsay Rosner,“一切都必须顺利进行。我们需要继续保持趋势性或高于趋势性的经济增长。我们需要一个不冷不热的劳动力市场。这样消费者才能继续消费。这些都必须保持完美的平衡。”

当然,虽然市场已经恢复正常,但8月初所经历的连续“黑色交易日”确实表明了当前一些拥挤交易的脆弱性。当时,美国7月非农就业数据引发了市场动荡,一度使华尔街的恐慌指数 $标普500波动率指数 (.VIX.US)$ 飙升至了65以上,美股尤其是科技股连续多日大跌。

有业内人士表示,如果说8月初所经历的短时市场溃败给我们带来了什么教训的话,那就是人们一致追逐的那些押注——例如做多AI题材、以日元融资的套利交易——可能会突然掉头转向。

新浪潮新风向

今年以来,美股的涨势仍主要由科技巨头带动,但近几个月上涨股票的范围其实已有所扩大。不少投资者转向了市场中原本被冷落的领域,例如规模较小的公司和对经济更为敏感的行业。

由小盘股组成的$罗素2000指数 (.RUT.US)$和给予所有成分股公司同等权重的标普500等权重指数,自6月底以来的表现均优于基准的标普500指数。

交易员们对从小盘股到投机性债务等在内的各类资产如今似乎都产生了兴趣。他们坚信尽管上月劳动力市场数据表现疲软,但美国仍将能避免衰退。美国银行编制的EPFR Global数据显示,专注于美国股票的基金上周再度净流入了58亿美元,目前已连续九周呈现净流入,专注于高收益债券的基金则吸引了17亿美元。

不过,股票目前看起来还是较为昂贵。根据FactSet的数据,标普500指数成分股公司未来12个月的远期市盈率约为21倍,高于过去10年平均水平的约18倍。

信贷利差——投资者持有公司债券时要求的收益率高于持有美国国债时要求的收益率的幅度,通常能反映出投资者对经济的担忧程度。担忧情绪越强烈,利差就越大,以弥补公司债所面临的更高的违约风险。

但目前,投资者似乎并不担心:按历史标准衡量,公司债券利差仍然较小。2022年和2023年,相关利差曾更大,当时投资者更担心美联储会在抑制通胀的同时引发经济衰退。 近期,虽然市场曾因7月份就业数据不佳而一度导致利差短时扩大,但此后基本已出现逆转。这表明投资者觉得,他们需要再看到更多的糟糕数据,才会真正按下卖出按钮。

在美国国债市场上,2年期与10年期美债收益率目前正有望结束长达逾两年的史上最长连续倒挂纪录——这种情况通常发生在经济进入或濒临衰退时、抑或美联储接近降息之际。目前还不清楚这次的情况将会如何。

美联储官员表示,即使劳动力市场没有进一步疲软的迹象,他们也计划逐步降息作为预防措施。这可能导致收益率曲线正常化,而不会出现经济衰退。然而,市场存在的另一种情况是,令人失望的数据可能导致更激进的降息和短期收益率更快速的下降,这将是历史(收益率曲线结束倒挂预计衰退来临)可能重演的迹象。

目前,仍有一些市场人士较为谨慎。对于Brandywine Global Investment Management的全球债券投资组合经理Jack McIntyre来说,预测疫情大流行后的世界几乎是徒劳的。如果非要让他大胆猜测的话,那就是未来一年经济韧性将减弱,在这种环境下,债券收益将战胜股票。

他说,“对我来说,软着陆只是硬着陆的推迟。我不认为我们会从软着陆回到不着陆。”

本周五美国劳工部将公布最新的8月非农就业数据,无疑值得投资者密切留意。在经济增长成为市场唯一关注点之际,重磅宏观数据的表现有可能大幅影响市场情绪。美联储主席鲍威尔上月在杰克逊霍尔全球央行年会上曾表示,未来政策的 “前进方向是明确的”,但 “降息的时机和步伐将取决于新的数据、不断变化的前景以及风险的平衡”。

请先 登录后发表评论 ~